指数价格为主流现货交易所交易量排名前 6 的现货交易对的价格总和,乘以各现货交易对的权重(交易对 .XXXUSDT,其中 XXX 为代币名称缩写,如 BTC、ETH、XRP 或 A)。用户可以从反向合约和 USDT 永续合约各自的标的数据页面查看指数价格信息。

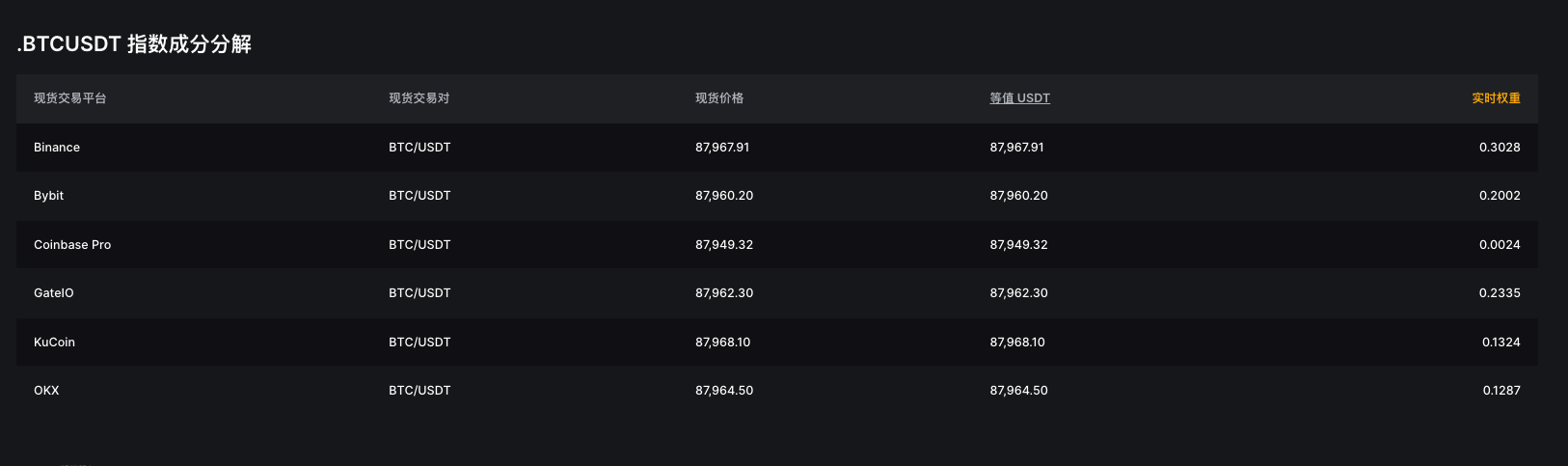

指数价格由 3 大变量决定:现货价格、等值USDT价格和实时权重。

现货价格

该值表示直接从各大现货交易所获得的标的资产当前实时报价。

然而,当市场交易活跃度较低,或成分交易所的最新成交价失真时,系统将自动参考该指数成分交易所的买一价和卖一价及其对应挂单量,计算出更加精准可靠的指数价格。该计算方式将为挂单流动性更高的价格档位赋予更高权重。实际交易中,当订单簿某一侧的深度明显变浅时,加权价格会向该侧倾斜,使价格更容易朝该方向波动。这样一来,即使市场成交较少,指数价格也能更准确地反映真实市场供需。

订单簿加权价格计算方式

订单簿加权价格 = (卖一价 × 买一量 + 买一价 × 卖一量) ÷ (买一量 + 卖一量)

等值USDT 价格

该值表示现货交易对基于现行报价兑换为 USDT 交易对的价格。

示例

假设 ETHUSDT 指数在计算中纳入了交易所 A 的 ETH/BTC 交易对,现行报价为 0.1。如果 BTC/USDT 当前在 Bybit 平台上的价格为 $20,000,则 USDT 交易对等值价格为 $2,000,计算方法如下:

现行报价 × BTC/USDT = 0.1 × 20,000

实时权重

指数价格为全球顶级现货交易所的现货交易对加权价格之和。权重 (Trade_WtO) 基于 6 个热门现货交易对各自的 24 小时交易量,并分配给各自的现行报价,以确定它们对指数价格整体计算的加权影响。为了帮助您清晰理解这一概念,以下示例将使用 A、B、C、D、E 和 F 来指代各交易所。

注: 指数权重更新频率为每小时一次

指数价格计算

计算公式如下:

指数价格 = (A 交易对现货价格 × A 交易对权重) + (B 交易对现货价格 × B 交易对权重) + (C 交易对现货价格 × C 交易对权重) + (D 交易对现货价格 × D 交易对权重) + (E 交易对现货价格 × E 交易对权重) + (F 交易对现货价格 × F 交易对权重)

- Trade_WtO_Symbol A = 24小时交易量 Symbol (A)/【24 小时交易量 Symbol (A) + 24小时交易量 Symbol (B) + 24小时交易量 Symbol (C) + 24小时交易量 Symbol (D) + 24小时交易量 Symbol (E) + 24小时交易量 符号 (F)】

为了在市场波动的情况下稳定指数价格,我们引入了以下价格保护机制:

1. 如果任何组成交易平台的现货价格相对于所有现货价格来源的中位数偏离超过5%,系统将暂时将该组成从指数价格计算中剔除 (剔除时原本成分的权重将以平滑算法减少, 分配给其他未被剔除成分的权重上. 平滑过程将视被剔除成分的价格与指数价格差异决定),直到其价格恢复至所有现货价格中位数的 5% 以内。 然而,此规则不适用于特定指定交易对或Bybit特殊调整中位数偏离阈值的交易对上(例如:BTC 和 ETH 为 1%)。

2. 计算中位数时,所有权重非零的交易所都将纳入计算,无论其是否已被从指数计算中剔除。 在极端情况下,若所有交易所的现货价格偏离中间价格 5% 以上,则已被剔除交易所的权重将平滑重新分配至仍被纳入的交易所,直到只剩下一个交易所为止(先偏离中位数的成分将先被剔除。

3. 当指数成分因偏离中位数超过阈值时(一般为5%), 该成分将被剔除计算中位数的池子之外, 但若该成分满足以下两条件时该成分将回归中位数计算池子中

- 指数成分为至少一家(Binance, OKX, Bybit, Coinbase),且与其他成分价格聚拢时,且以交易量为基础的权重和≥55% (仅对USDT, USDC, USD原生成分生效)

- 指数成分为至少两家(Bitget, Gate, MEXC)且与其他成分价格聚拢时,且以交易量为基础的权重和≥55% (仅对USDT, USDC, USD原生成分生效)

4. 为剔除存在流动性问题或服务中断的交易所,如果交易所所有现货交易对的未交易时长超过 15 分钟,则该交易所的相应交易对将被排除在指数价格计算以及中位数计算池子之外。一旦交易活动恢复,该交易对将再次纳入指数价格计算以及中位数池子计算之内。

5. 在极端市场行情或交易对价格异常波动的情况下,Bybit 保留调整价格来源,权重或权重上限的权利,恕不另行通知。

示例

假设 6 大交易对的 BTC 现货价格和交易量权重如下:

在这种情况下,.BTCUSDT 指数价格为 $20,052.95,计算公式如下:

指数价格 = ($20,046 × 20%) + ($20,048 × 15%) + ($20,056 × 20%) + ($20,058 × 15%) + ($20,060 × 15%) + ($20,051 × 15%)

极端市场行情下的指数价格计算

在某些极端市场行情下,Bybit 可能无法从任何交易所(包括其平台)获得合理的现货价格。在这种情况下,为确保指数价格的合理性,将根据永续合约的最新成交价计算指数价格。

公式

指数价格根据过去 10 秒内每秒抓取的目标价格确定。

Tn 时刻的指数价格计算公式为:

Tn 时刻的指数价格 = α × Tn 时刻的目标价格 + (1−α) × Tn−1 时刻的指数价格

目前,α 默认为 0.1818,但将根据市场行情进行调整。

目标价格计算

永续合约的目标价格每秒计算一次,分为以下两种场景:

- 无买卖挂单:

- 目标价格 = 最新成交价

- 有买卖挂单:

- 目标价格 = 调整后的深度加权中间价

调整后的深度加权中间价计算

调整后的深度加权中间价计算涉及以下 4 个步骤:

第 1 步:计算溢价指数底部交易量

- USDT 永续、USDC 永续和 USDC 交割合约

溢价指数底部交易量 = 向上取整 [保证金影响额 / 最新成交价 × 最小订单量, 0] × 最小订单量

- 反向永续合约

溢价指数底部交易量 = 保证金影响额

欲了解各永续合约的实时保证金影响额,请参阅资金费率页面。

第 2 步:计算深度加权买入价和卖出价

- USDT 永续、USDC 永续和 USDC 交割合约

示例

a) 假设溢价指数的底部交易量是 30 XYZ,则深度加权卖出价为:

- 深度加权卖出价 = (100 × 5 + 101 × 10 + 102 × 15) / 30 = 101.33 XYZ/USDT

b) 假设溢价指数的底部交易量是 40 XYZ,则深度加权卖出价为:

- 深度加权卖出价 = (100 × 5 + 101 × 10 + 102 × 15 + 103 × 10) / 40 = 101.75 XYZ/USDT

- 反向永续合约

示例

- 假设溢价指数的底部交易量是 50 USD,则深度加权卖出价为:

50 / 0.490243482 = 101.99 XYZ/USD

第 3 步:确保调整后的深度加权中间价的合理性

为了避免深度加权中间价与买入价或卖出价之间的偏差过大,应进行以下调整:

- 调整后的深度加权买入价 = Max(买一价 × 0.98, 深度加权买入价)

- 调整后的深度加权卖出价 = Min(卖一价 × 1.02, 深度加权卖出价)

第 4 步:计算调整后的深度加权中间价以执行保证金影响额

调整后的深度加权中间价 = (调整后的深度加权买入价 + 调整后的深度加权卖出价) / 2

盘前永续合约指数价格计算

盘前永续合约的指数价格计算方法因交易阶段而异:

- 集合竞价阶段:

指数价格 = 预估开盘价

- 连续竞价阶段:

此阶段的指数价格计算方法与上文中详述的极端市场行情下标准永续合约的指数价格计算方法相同。