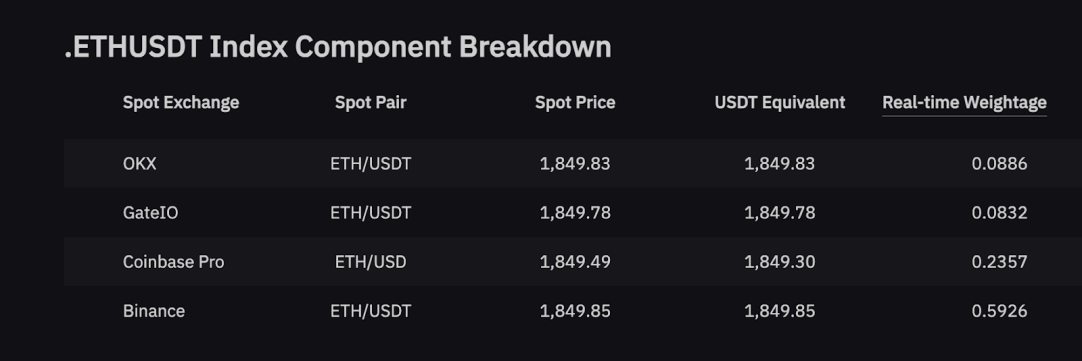

指數價格為主流現貨交易所交易量排名前 6 的現貨交易對的價格總和,乘以各現貨交易對的權重(交易對 .XXXUSDT,其中 XXX 為代幣名稱縮寫,如 BTC、ETH、XRP 或 A)。用戶可以從反向合約和 USDT 永續合約各自的標的數據頁面查看指數價格信息。

指數價格由 3 大變量決定:現行報價、USDT 交易對等值價格和實時權重。

現行報價

該值表示直接從各大現貨交易所獲得的標的資產當前實時報價。

USDT 交易對等值價格

該值表示現貨交易對基於現行報價兌換為 USDT 交易對的價格。

示例

假設 ETHUSDT 指數在計算中納入了交易所 A 的 ETH/BTC 交易對,現行報價為 0.1。如果 BTC/USDT 當前在 Bybit 平台上的價格為 $20,000,則 USDT 交易對等值價格為 $2,000,計算方法如下:

現行報價 × BTC/USDT = 0.1 × 20,000

實時權重

指數價格為全球頂級現貨交易所的現貨交易對加權價格之和。權重 (Trade_WtO) 基於 6 個熱門現貨交易對各自的 24 小時交易量,並分配給各自的現行報價,以確定它們對指數價格整體計算的加權影響。為了幫助您清晰理解這一概念,以下示例將使用 A、B、C、D、E 和 F 來指代各交易所。

註: 指數權重更新頻率為每小時一次

指數價格計算

計算公式如下:

指數價格 = (A 交易對現貨價格 × A 交易對權重) + (B 交易對現貨價格 × B 交易對權重) + (C 交易對現貨價格 × C 交易對權重) + (D 交易對現貨價格 × D 交易對權重) + (E 交易對現貨價格 × E 交易對權重) + (F 交易對現貨價格 × F 交易對權重)

- Trade_WtO_Symbol A = 24小時交易量 Symbol(A)/【24小時交易量 Symbol(A)+ 24小時交易量 Symbol(B)+ 24小時交易量 Symbol(C)+ 24小時交易量 Symbol(D)+ 24小時交易量 Symbol(E)+ 24小時交易量 Symbol(F)】

為了在市場波動的情況下穩定指數價格,我們引入了以下價格保護機制:

1. 若任何組成交易平台的現貨價格相較於所有現貨價格來源的中位數偏離超過 5%,系統將暫時將該組成自指數價格計算中剔除(剔除時原本成分的權重將以平滑演算法減少, 分配給其他未被剔除成分的權重上. 平滑過程將視被剔除成分的價格與指數價格差異決定),直到其價格恢復至所有現貨價格中位數的 5% 以內。然而,此規則不適用於特定指定交易對或Bybit特殊調整中位數偏離閾值的交易對上(例如:BTC 和 ETH 為 1%)。

2. 在計算中位數時,所有權重非零的交易所皆將納入計算,無論其是否已被從指數計算中剔除。在極端情況下,若所有交易所的現貨價格偏離中間價格超過 5%,則已被剔除交易所的權重將平滑重新分配至仍被納入的交易所,直到僅剩一個交易所為止(先偏離中位數的成分將先被剔除)。

3. 當指數成分因偏離中位數超過閾值時(一般為5%), 該成分將被剔除計算中位數的池子之外, 但若該成分滿足以下兩個條件時該成分將回歸中位數計算池子中

- 指數成分為至少一家(Binance, OKX, Bybit, Coinbase),且與其他成分價格聚攏時,且以交易量為基礎的權重和≥55% (僅對USDT, USDC, USD原生成分生效)

- 指數成分為至少兩家(Bitget, Gate, MEXC)且與其他成分價格聚攏時,且以交易量為基礎的權重及≥55% (僅對USDT, USDC, USD原生成分生效)

4. 為剔除存在流動性問題或服務中斷的交易所,如果交易所所有現貨交易對的未交易時長超過 15 分鐘,則該交易所的相應交易對將被排除在指數價格計算以及中位數計算池子之外。一旦交易活動恢復,該交易對將再次納入指數價格計算以及中位數計算池子之內。

5. 在極端市場行情或交易對價格異常波動的情況下,Bybit 保留調整價格來源,權重或權重上限的權利,恕不另行通知。

示例

假設 6 大交易對的 BTC 現貨價格和交易量權重如下:

在這種情況下,.BTCUSDT 指數價格為 $20,052.95,計算公式如下:

指數價格 = ($20,046 × 20%) + ($20,048 × 15%) + ($20,056 × 20%) + ($20,058 × 15%) + ($20,060 × 15%) + ($20,051 × 15%)

極端市場行情下的指數價格計算

在某些極端市場行情下,Bybit 可能無法從任何交易所(包括其平台)獲得合理的現貨價格。在這種情況下,為確保指數價格的合理性,將根據永續合約的最新成交價計算指數價格。

公式

指數價格根據過去 10 秒內每秒抓取的目標價格確定。

Tn 時刻的指數價格計算公式為:

Tn 時刻的指數價格 = α × Tn 時刻的目標價格 + (1 −α) × Tn − 1 時刻的指數價格

目前,α 默認為 0.1818,但將根據市場行情進行調整。

目標價格計算

永續合約的目標價格每秒計算一次,分為以下兩種場景:

- 無買賣掛單:

- 目標價格 = 最新成交價

- 有買賣掛單:

- 目標價格 = 調整後的深度加權中間價

調整後的深度加權中間價計算

調整後的深度加權中間價計算涉及以下 4 個步驟:

第 1 步:計算溢價指數底部交易量

- USDT 永續、USDC 永續和 USDC 交割合約

溢價指數底部交易量 = 向上取整 [保證金影響額 / 最新成交價 × 最小訂單量, 0] × 最小訂單量

- 反向永續合約

溢價指數底部交易量 = 保證金影響額

欲瞭解各永續合約的實時保證金影響額,請參閱資金費率頁面。

第 2 步:計算深度加權買入價和賣出價

- USDT 永續、USDC 永續和 USDC 交割合約

示例

a) 假設溢價指數的底部交易量是 30 XYZ,則深度加權賣出價為:

- 深度加權賣出價 = (100 × 5 + 101 × 10 + 102 × 15) / 30 = 101.33 XYZ/USDT

b) 假設溢價指數的底部交易量是 40 XYZ,則深度加權賣出價為:

- 深度加權賣出價 = (100 × 5 + 101 × 10 + 102 × 15 + 103 × 10) / 40 = 101.75 XYZ/USDT

- 反向永續合約

示例

- 假設溢價指數的底部交易量是 50 USD,則深度加權賣出價為:

50 / 0.490243482 = 101.99 XYZ/USD

第 3 步:確保調整後的深度加權中間價的合理性

為了避免深度加權中間價與買入價或賣出價之間的偏差過大,應進行以下調整:

- 調整後的深度加權買入價 = Max(買一價 × 0.98, 深度加權買入價)

- 調整後的深度加權賣出價 = Min(賣一價 × 1.02, 深度加權賣出價)

第 4 步:計算調整後的深度加權中間價以執行保證金影響額

調整後的深度加權中間價 = (調整後的深度加權買入價 + 調整後的深度加權賣出價) / 2

盤前永續合約指數價格計算

盤前永續合約的指數價格計算方法因交易階段而異:

- 集合競價階段:

指數價格 = 預估開盤價

- 連續競價階段:

此階段的指數價格計算方法與上文中詳述的極端市場行情下標準永續合約的指數價格計算方法相同。